Column コラム

住宅ローンの保証料とは?支払い種類別のメリットや免除されるケースを解説

住宅ローンを組む際に「保証料」を支払う場合がありますが、住宅ローンの保証料は諸経費に分類されるもので、借入金額や条件によっては100万円以上を請求される場合もあります。

では、この保証料とは一体どのようなものなのでしょうか。

今回は住宅ローンで発生する保証料について、保証される内容や支払い方式の種類に加え、保証料がかからないケースについても詳しく解説します。

住宅ローンの保証料とは?

住宅ローンの保証料とは、住宅ローンの債務者が何らかの理由で金融機関への返済ができなくなった場合に保証会社に代わりに返済してもらうための保証契約費用です。

住宅ローンの保証料は、金融機関にとって貸し倒れのリスクを軽減するために設定しています。

保証会社に関しては、金融機関が提携している会社を指定される場合が多く、基本的には住宅ローンの融資を受ける金融機関を決めると保証会社もセットで決まります。

そして、保証会社との契約や保証料の支払いは必須であることが多いです。

住宅ローンの保証の仕組みは、万が一債務者が返済不能になった場合でも金融機関は保証会社から一括で住宅ローンの残債が支払われる流れです。

ただし債務者にとっては返済自体が解消されるわけではなく、返済先が金融機関から保証会社へ変更されるだけのため、引き続き毎月の返済は発生します。

保証料の支払い種類とメリット・デメリット

住宅ローンの保証料には「外枠方式」と「内枠方式」の2つの支払い方法があります。

それぞれどのような支払い方法かを把握することは自身のライフプランにあった返済計画の設計につながるでしょう。

ここでは、それぞれの支払い方法についてメリットとデメリットを踏まえ詳しく解説します。

保証料の支払い方法の種類

住宅ローンの保証料には「一括前払い方式(外枠方式)」と「金利上乗せ方式(内枠方式)」の2種類があります。

外枠方式は住宅ローンの契約時に保証料を一括で支払う方法です。

外枠方式における保証料の算出方法は金融機関が指定する保証会社によって異なりますが、一般的な相場は借入金額の2%とされています。

ただし、実際の金額は金融機関で行う審査結果や借入条件よって左右される可能性があります。

内枠方式は住宅ローンの金利に上乗せを行う形で、保証料も毎月の住宅ローンの返済額に含めて支払う方法です。

金利への上乗せ率は0.2%が相場とされています。

いずれの支払い方式もメリットとデメリットがあるため、それぞれの特徴を理解した上で自身のライフプランに合わせた方式を選ぶことが大切です。

一括前払い型(外枠方式)のメリット

外枠方式では、住宅ローンの契約時に一括で支払いを済ませるため、金利を上乗せする内枠方式よりも保証料の総額を削減できます。

また、毎月支払う住宅ローンに保証料が上乗せされることがないため、住宅ローンの月々の返済金額も抑えられます。

一括前払い型(外枠方式)のデメリット

外枠方式のデメリットは、一括払いをする必要がある点です。

保証料は場合によっては100万円を超えるケースもあるため、ある程度まとまった資金を保証料の支払いに充当する必要があります。

そのため、貯蓄に余裕がない場合や優先したい支出が他にある場合などは避けるべきでしょう。

金利上乗せ型(内枠方式)のメリット

内枠方式のメリットは、保証料の金利に上乗せするか形で毎月分割して支払えるため、住宅ローンの借入時に一括で支払う必要がありません。

まとまった資金を保証料に充当する余裕がない場合などは、内枠方式にするといいでしょう。

金利上乗せ型(内枠方式)のデメリット

内枠方式のデメリットは、住宅ローンの借入条件(借入金額や返済期間)が同じ場合、外枠方式と比較すると保証料の総額が大きくなってしまう点です。

なぜなら内枠方式は実質的に分割払いとなるため、一括支払いに比べて返済リスクが伴うことから外枠方式よりも割高な保証料を設定される場合が多いためです。

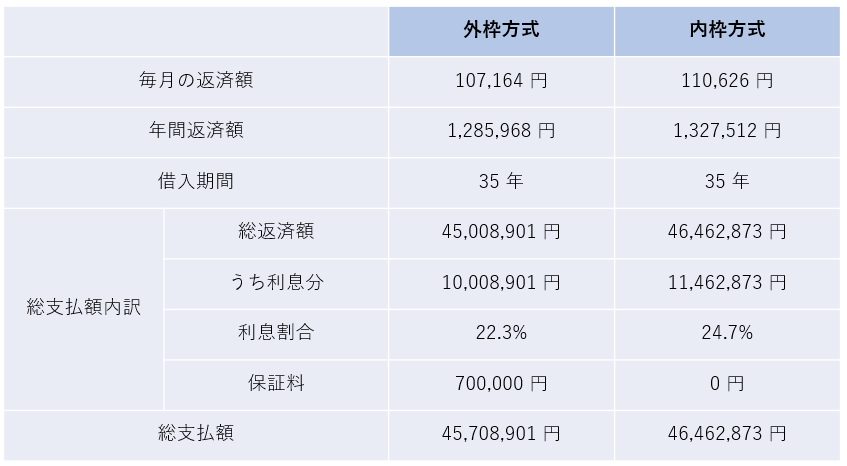

保証料はどちらがお得?外枠方式と内枠方式の総額を比較

一括で支払う外枠方式と、住宅ローンの金利に上乗せして支払う内枠方式では、一般的に外枠方式の方が保証料の総額は安くなるとされています。

では、実際にどれくらいの金額差が出るのかを試算してみましょう。

試算の住宅ローン条件は以下で統一し、保証料以外の諸費用は今回かからないものとします。

・住宅ローン借入額:3,500万円

・借入期間:35 年

・金利:年率1.5%(全期間固定金利)

・住宅ローン返済方法:元利均等返済、ボーナス返済なし

※住宅金融支援機構「返済期間比較シミュレーション」にて算出

今回の試算では外枠方式の保証料は借入金額の2%で設定しています。

結果として上記の試算では住宅ローンの条件が同条件の場合、外枠方式の方が内枠方式よりも75万円ほど総支払額が安いことがわかります。

ただし実際には保証料以外の諸費用が加算されたりして、金融機関の条件により差が発生します。

上記はあくまでも参考とし、住宅ローン契約時には自身の条件で比較することが大切です。

繰上げ返済をした場合の保証料の扱い

資金に余裕が出てきたタイミングで住宅ローンを繰上げ返済する可能性がある場合は、繰上げ返済をした際の保証料がどのように扱われるかも気になるポイントの一つでしょう。

まず外枠方式は住宅ローンの返済期間や返済額から算出された保証料を一括で支払っているため、返済期間が短縮された場合は、短縮期間に応じた過払い分の保証料が一般的には返金されます。

内枠方式の場合は繰上げ返済により返済期間が短縮された分、保証料の支払い期間も短縮されます。

ただし、いずれの場合も保証会社との契約内容により繰上げ返済時の対応条件も異なります。

繰上げ返済の可能性がある場合は、契約する前にあらかじめ繰上げ返済時の対応についても確認しましょう。

なお、繰り上げ返済については下記記事でも詳しくご紹介しています。

住宅ローンの繰り上げ返済のメリットやしない方がいいタイミングとは?

住宅ローンで保証料がかからないケース

住宅ローンの契約時に保証料分の金額を予算に含めていない場合や、保証料が高額な場合などは住宅ローンの借入先を見直すことで保証料が無料になる可能性があります。

ここでは保証料をかけずに住宅ローンを借入れられるケースについて紹介します。

ネット銀行などで融資を受ける場合

ネット銀行が用意している住宅ローンでは、保証料なしの住宅ローンプランが多くあります。

しかし保証料の支払いを債務者に義務付けていない場合は、金融機関が貸し倒れのリスクを負うため借入条件が厳しくなることがほとんどです。

具体的には債務者の返済能力がより重視される形になるため、年収の条件が他の住宅ローンプランよりも高額であるなど審査条件が厳しくなります。

フラット35を利用する場合

フラット35とは、住宅金融支援機関が民間の金融機関と提携して用意している住宅ローンです。

フラット35が提供している住宅ローンも保証料が無料で借り入れられるタイプです。

フラット35の場合は、住宅ローンを証券化し投資家から貸付資金の調達を行っているため、貸倒れのリスクは投資家が負う仕組みになっています。

金融手数料型は金融機関が保証料を支払うタイプ

金融機関が提供している住宅ローンのタイプに「金融手数料型」というタイプがありますが、これは保証料が無料になるのではなく、金融機関が保証料を代理で支払うタイプの住宅ローンです。

債務者が直接保証会社へ支払う保証料はないものの、金融機関に支払う融資手数料に保証料分が上乗せされる場合が多く、結果として保証料と同額程度の金額を支払うケースがほとんどです。

そのため、保証料を無料にしたい場合は、金融手数料型は避けた方がいいでしょう。

住宅ローンの保証料を選ぶポイント

住宅ローンは借り入れる金額が大きいため、保証料も総額では数十万円単位の支払いになり、支払い方式を間違えると後悔する恐れがあります。

ここでは保証料の支払い方式の選び方のポイントを説明します。

ライフプランに合わせた支払い方式を選ぶ

最も重要なポイントとして、ライフプランに合った支払い方式を選択することです。

外枠方式の場合、毎月の住宅ローンの返済額が内枠方式よりも少なくなるため、将来に目を向けた長期的な積み立てを毎月の家計で計画しやすくなります。

一方内枠方式の場合は、借入時点で準備する資金が外枠方式よりも少なくて済みます。

そのため、住宅ローンの借入後に急な出費が発生しても対応しやすくなるでしょう。

このように、ライフプランに応じた出費計画も考慮してどちらの支払い方式が合っているかを選ぶことで、手元の資金不足に悩まされるリスクを避けられるでしょう。

返済金額のシミュレーションを行う

保証料の支払い方式でどちらを選ぶかを決定する際には必ず返済シミュレーションを行い、具体的な返済計画を確認することが大切です。

返済シミュレーションは金融機関や住宅金融支援機関が提供している無料のツールを利用すると便利でしょう。

シミュレーションを行う際に必要なのは、「どの時点で、いくらの資金が手元に必要なのか」の確認と返済計画に無理がないかを確認することです。

また、もし資金計画にない急な出費が発生しても対応できるように、ある程度資金を手元に残せるか、という視点も持ちながら返済シミュレーションを行いましょう。

住宅ローンの返済に関しては下記記事も併せてご覧ください。

住宅ローンは年収の何倍が目安?無理のない返済シミュレーション

住宅ローンは保証料もしっかりと検討しよう

住宅ローンの契約ではどうしても住宅ローンそのものの返済計画だけに注意が向きがちです。

しかし、住宅ローンの契約に伴う保証料も高額になる場合が多いため、金融機関ごとの保証料の比較や支払い方式の確認もしっかりと返済計画に組み込み検討することが大切です。

ライフデザイン・カバヤではお客様の予算計画に応じた最適なプランニングをお手伝いします。

住宅の購入や注文住宅を検討されている場合は、ぜひお気軽にご相談ください。

住宅ローンの審査基準について下記記事もぜひお読みください。

住宅ローンの審査基準とは?審査の流れや落ちないための注意点を解説

モデルハウス

モデルハウス イベント情報

イベント情報 カタログ請求

カタログ請求