Column コラム

住宅ローンは保証人不要?必要なケースと保証会社との違いやリスクを紹介

賃貸住宅の契約の際に求められる保証人ですが、住宅ローンを借り入れる場合は一般的に保証会社を利用します。

しかし、借り入れる際の状況によっては保証人を求められる場合もあるため注意が必要です。

今回は住宅ローンを借り入れる際に保証人を求められるケースや、保証人をつける場合のメリットやリスクを詳しく解説します。

住宅ローンは原則として保証人不要

住宅ローンは基本的に親や親戚を保証人にする「自然人保証」ではなく、機関保証を利用します。

なぜなら、住宅ローンの借り入れは数千万円といった高い金額になる場合が多く、個人で保証しきれない金額だからです。

保証会社とは保証料を支払うことで、保証人の役割を代行してくれる会社のことです。

借り入れ金額が多い住宅ローンは、ほとんどの金融機関で保証会社への加入を借り入れ条件に設定しています。

一方で、住宅ローンを借りる際の状況によっては保証会社だけではなく保証人をつけることを求められる場合もあります。

どのような場合に保証人が必要になるかは後ほど説明します。

なお、審査に落ちない為の準備と注意事項については下記記事にて詳しくご紹介しています。

住宅ローンの審査基準とは?審査の流れや落ちないための注意点を解説

連帯保証人・連帯債務者・保証人の違い

住宅ローンで保証人をつける場合に備えて、まずは保証人や債務者の種類について理解を深めることが大切です。

一般的にローンに関わる関係者には主債務者の他に「連帯保証人」、「連帯債務者」、「保証人」の3つがあります。

それぞれの違いを理解していきましょう。

連帯保証人とは

連帯保証人とは主債務者が何らかの理由で返済不能になったり、返済が遅延したりした場合に主債務者の代わりに返済義務を負う人です。

連帯保証人に指名できる人には条件があり、主債務者の配偶者もしくは一親等の親族(親か子)であることが求められます。

また、連帯保証人は債務者という立場ではないことから、団体信用生命保険(団信)への加入は認められず、住宅ローン控除も受けられません。

連帯債務者とは

連帯債務者とは、主債務者が借りた住宅ローンに対して、主債務者と同様に債務者となる人を指します。

そのため、住宅ローン全額の返済義務を負うことになります。

連帯債務者が求められるケースは基本的に収入合算をしてフラット35に申し込む場合が多く、民間金融機関の住宅ローンの場合に連帯債務を求められることはほとんどありません。

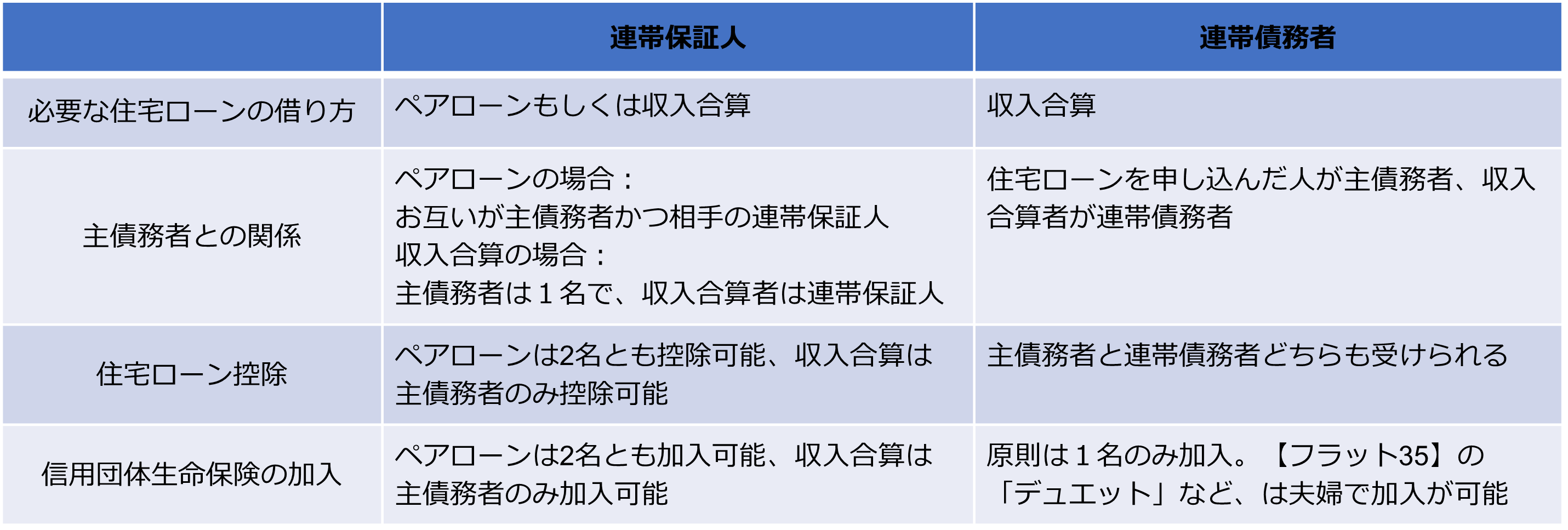

連帯保証人と連帯債務者の違い

連帯保証人と連帯債務者はその役割や目的が似ていますが、住宅ローン控除を受けられるかどうかなどの違いがあります。

上記の通り、住宅ローンの借り方によって連帯保証人や連帯債務者が必要なケースがあります。

上記の通り、住宅ローンの借り方によって連帯保証人や連帯債務者が必要なケースがあります。

保証人と連帯保証人の違い

保証人と連帯保証人は、どちらも主債務者の返済が滞った場合に返済義務が発生します。

しかし、連帯保証人の方が保証人に比べて保証する範囲が広く、責任が大きいという違いがあります。

保証人には、返済義務が発生した際に「催告の抗弁権」「検索の抗弁権」「分別の利益」という3つの権利を行使できますが、連帯保証人にはこの権利がありません。

住宅ローンで保証人が必要になるケース

最初に住宅ローンの契約には原則として保証人は必要ないと解説しましたが、住宅ローンを借り入れる際の状況や借り方によっては保証人、連帯保証人、連帯債務者のいずれかが求められる場合もあります。

ここでは、どのようなケースで保証人が求められるのかを詳しく解説します。

ペアローンを組む場合

ペアローンとは、親子や夫婦でそれぞれ住宅ローンに申し込みどちらも債務者となる住宅ローンの借り方です。

ペアローンの契約は同居している夫婦や親子であることが条件となり、住宅ローン契約時はお互いに連帯保証人になります。

そのため、例えば夫婦でペアローンを組んだ場合、夫側のローン返済が滞った場合は連帯保証人になっている同居中の妻に返済義務が発生します。

収入を合算して住宅を購入する場合

収入合算とは、住宅ローンを借り入れる際に夫婦や親の収入を合算して申請することで借入れ可能額を増やす借り方です。

収入合算の場合は、住宅ローンの契約者は1名ですが収入を合算した妻や親が連帯保証人もしくは連帯債務者となり、主債務者が返済できなくなった場合に返済する義務が課せられます。

親名義の土地に住宅を建てる場合

注文住宅の場合、土地は親が所有しており、子供が住宅ローンを借り入れて住宅だけを建てるケースもしばしばあります。

一般的に担保価値が高いのは土地になるため、住宅だけでは担保として不十分とされる場合があります。

このようなケースでは、土地を所有している親が住宅ローンの連帯保証人として求められます。

土地や建物の名義を共有する場合

土地や住宅を購入する際に夫婦名義で共有する際は、住宅ローンの主債務者1名分の担保では不十分と見なされるケースがあります。

この場合は、主債務者と土地や住宅の名義を共有している配偶者が連帯保証人となることで住宅ローンの融資が通りやすくなります。

自営業の場合

自営業や個人事業主の場合は会社員よりも経営が不安定になるリスクが高いという評価を受けます。

そのため、景気が悪化していると、保証会社に加えて保証人を求められるケースがあります。

保証会社ではなく保証人をつけるメリット

ほとんどの金融機関では住宅ローンの契約時に保証会社をつけるケースが一般的ですが、希望すれば自然保証人で契約を進めることも可能です。

自然保証人で契約を締結できるかどうかは金融機関の判断によります。

保証会社を利用しない場合は、保証会社に支払う保証料を支払わなくて済む点がメリットです。

住宅ローンは借入額が高額なことから保証料も数十万円になるため、その分の予算を住宅の内装などに充てられるのは魅力でしょう。

住宅ローンの保証料については下記記事でも詳しくご紹介しています。

住宅ローンの保証料とは?支払い種類別のメリットや免除されるケースを解説

連帯保証人・保証人になるリスク

住宅ローンで保証人が必要になった場合、基本的には同居している夫婦や親子が保証人として求められるケースが一般的です。

保証人・連帯保証人になる際には、どのようなリスクが発生するかをあらかじめ把握しておくことが非常に重要です。

保証人を請け負う場合は、以下のような不測の事態が発生するリスクを踏まえて引き受けるようにしましょう。

離婚した場合

夫婦でペアローンや収入合算を行い住宅ローンを契約した場合、配偶者のいずれかが主債務者、もう一方が連帯保証人となるケースがあります。

この際に最も注意したいのが離婚した場合です。

離婚を機に持家を売却したお金で住宅ローンを完済できれば問題ないのですが、ローンの返済が残ってしまった場合は、例え居住していなくとも返済義務は残ります。

例えば、夫(主債務者)が住宅ローンを返済中の住居に住み続け、妻(連帯保証人)が別の家に引っ越した場合などでも連帯保証人は途中で変更ができないため、夫がローン返済を滞納させた場合は住んでいない住宅の返済義務が妻に課せられることになります。

このようなリスクを回避するためには、売却してローンを完済できるだけの資産価値がある土地や家を購入することが大切です。

主債務者が自己破産した場合

自己破産とは、裁判所に「破産申立書」を提出することで免責許可を得られる制度です。

自己破産では債務者が抱えている借金の支払いを免除してもらえますが、連帯保証人の返済義務はそのまま残ります。

そのため、住宅ローンを契約している主債務者が自己破産した場合は、住宅ローンの残債を連帯保証人が返済する義務が発生します。

なお、主債務者が自己破産した場合は20万円以上の資産を全て処分する必要があるため、住宅や土地などは処分されます。

住宅ローンの保証人はリスクを理解した上で請け負うことが大切

住宅ローンの保証人は借り入れ金額が高額である分、主債務者が返済不能になった際の負担が大きくリスクが高いものです。

そのため、例え親子や夫婦などの近しい間柄でもリスクをしっかりと理解した上で保証人を請け負うか判断することが大切です。

ライフデザイン・カバヤでは注文住宅に関するさまざまな疑問にお答えする相談会を実施しています。

住宅の購入や注文住宅を検討されている場合は、ぜひお気軽にご相談ください。

なお、併せて住宅ローン返済についての記事もご覧ください。

住宅ローンは年収の何倍が目安?無理のない返済シミュレーション

よく読まれる記事

注文住宅はいくらで建つ?予算を徹底解説

注文住宅でよくある失敗例はこれ!その対策方法とは

<HIRAYA style>平屋の暮らしかた

モデルハウス

モデルハウス イベント情報

イベント情報 カタログ請求

カタログ請求